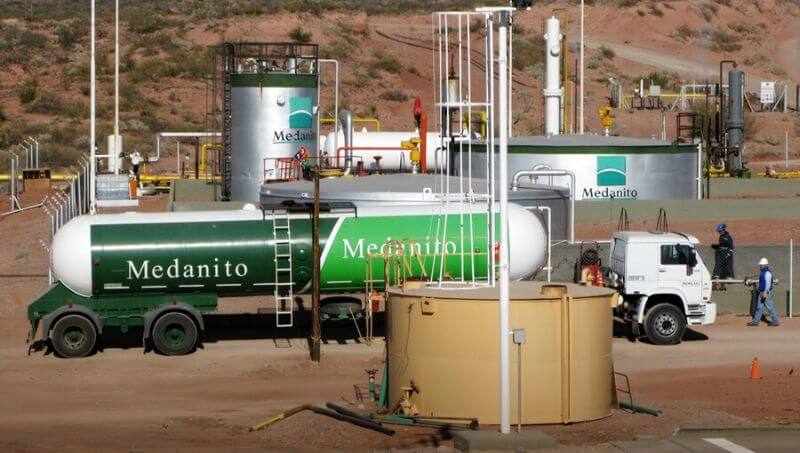

Advierten que Medanito podría dejar de operar

La empresa encargada de la auditoría del estado financiero de la petrolera aseguró que existe una incertidumbre “significativa” sobre su futuro. La operadora volvió a incumplir con sus obligaciones vinculadas con su abultada deuda.

La ajustada y delicada situación financiera por la que atraviesa de la petrolera Medanito se agudiza cada vez más y la firma presentó el balance del primer semestre con un patrimonio neto negativo de $11.136 millones y pasivos corrientes que exceden a sus activos por $14.113 millones. Ante este presente es que la firma auditora PWC Argentina aseguró que hay una incertidumbre “significativa” sobre la continuidad de las operaciones de la firma.

Medanito cerca de obtener una prórroga para un área clave que quiere vender

“Existe una incertidumbre significativa que puede generar duda sustancial sobre la capacidad de la entidad para continuar como empresa en funcionamiento”, señalaron desde PWC Argentina en la conclusión de la auditoria que realizaron.

Por la situación actual, en el documento que envió Medanito a la Bolsa de Valores, señalaron que la gerencia de la compañía priorizará el cumplimiento de todos los compromisos que se encuentren estrictamente asociados a sus operaciones, incluyendo especialmente sus compromisos laborales y de la seguridad social asumida con todos sus colaboradores.

Sin embargo, señalaron que la Sociedad se encuentra forzada a “reducir al mínimo” sus operaciones y estructura de costos y morigerar todos los impactos negativos y adversos en sus resultados.

“En función a la actual situación a la fecha de los presentes estados financieros existe una incertidumbre significativa sobre la capacidad de pago de la sociedad y la posibilidad de la misma para afrontar los compromisos de inversión asumidos o que les sean requeridos en los distintos yacimientos en los que opera”, indicaron.

A pesar de que esta situación no es nueva, el 17 de junio de 2021 la empresa suscribió con la provincia de Neuquén un Acta Acuerdo de Prórroga de la Concesión de Explotación de Hidrocarburos del Área Aguada del Chivato – Aguada Bocarey que establece los términos y condiciones para la extensión del plazo de concesión de explotación de hidrocarburos del área hasta el 17 de junio de 2031, inclusive.

Acorde al documento presentado, al 30 de junio de 2021, la firma no cumplió con pagos de capital e intereses del préstamo sindicato otorgado por Credit Suisse, de 80 millones de dólares, y no solo eso, sino que también incumplió con la mayoría de los convenants financieros (cláusulas vinculadas al contrato de préstamo) entre los que se destacan: la relación Ebidta/Intereses; Ebitda/deuda; exportaciones y producción de hidrocarburos.

Obligaciones negociables

El 17 de febrero de este año la firma lanzó una propuesta de refinanciación para llevar a cabo una reestructuración a través de una operación de canje de las Obligaciones Negociables. Posteriormente, el 5 de marzo de 2021 culminó el plazo de la propuesta con un 93,1% de adhesión de los bonistas.

A pesar de ello, actualmente la firma tiene siete juicios ejecutivos por tenedores de las ON, todos en reclamo de incumplimiento del pago de capital e intereses de las ON, por un monto de 489,7 millones de dólares.

Préstamos financieros

El 27 de enero de 2021, Credit Suisse International informó a Medanito que había cedido el 67,9% de los créditos bajo su titularidad, equivalentes a 33,6 millones de dólares al grupo Fratelli Investments Limited. Luego, el 12 de febrero el banco Itaú cedió el 100% de la titularidad del crédito equivalente a 9,5 millones de dólares al mismo grupo y el 8 de marzo HSBC hizo lo mismo con el 100% de su participación a Jurwen por 6 millones de dólares.

Actualmente Fratelli Investments y sus sociedades poseen 49,1 millones de dólares de capital del préstamo sindicato logrando una tenencia mayoritaria respecto del monto total de la deuda (61,4%) siendo los restantes titulares, Credit Suisse con 15,9 millones de dólares, Banco de Inversión y Comercio Exterior con 10 millones de dólares y el Banco de la Ciudad de Buenos Aires con 5 millones de dólares.

Comentarios