El Estado dejó al sector privado con el menor nivel de crédito en 19 años

La tasa de referencia se ubica, en términos nominales, en los niveles de 2018-19. En ese contexto, el Estado absorbe una proporción creciente de la liquidez de las entidades financieras, por lo que una muy pequeña parte de los depósitos se presta al sector privado.

Muchos de los problemas económicos que nos aquejan a los argentinos se caracterizan por su cronicidad. Pasan los años, pasan las autoridades económicas, pasan los gobiernos, y algunos flagelos siguen ahí, intactos o incluso agudizándose.

En un país polarizado políticamente y con una alternancia ideológica tan pronunciada en la última década es esperable que las recetas aplicadas para solucionar tales inconvenientes sean distintas.

Resultaría curioso encontrar coincidencias en la política económica entre gestiones que, al menos en lo discursivo, se presentan como antagónicas. Y considerando que la independencia del Banco Central es más un mito que una realidad, también sería llamativo encontrar puntos en común en la política monetaria en el transcurso de tales gestiones.

Sin embargo, las coincidencias existen. Hay algo que emparenta la gestión económica de Alberto Fernández con la de Mauricio Macri, la de Massa con la de Dujovne, la de Pesce con la de Sturzenegger, Caputo y Sandleris. Hablamos de tasas de interés nominales por las nubes si las comparamos con las que rigen los mercados financieros de otros países.

La tasa de política monetaria, concebida en la teoría económica como la principal herramienta de los bancos centrales para controlar la inflación y conducirla hacia metas prestablecidas, en Argentina ha sido empleada en el último tiempo con finalidades disímiles.

Su incremento hasta niveles tan elevados como los actuales o los que tenía en la segunda mitad del gobierno de Macri afectan negativamente a la población, de manera directa o indirecta.

Evolución reciente de la tasa de referencia

A fines de 2015, Federico Sturzenegger se pone al frente del Banco Central y de la política monetaria del país. Tan claro era su objetivo inicial que se materializó en metas anuales de inflación por los siguientes 4 años hasta llegar a un dígito en el último año de mandato presidencial de Mauricio Macri. La herramienta para conseguir el éxito de ese plan era la tasa de interés de referencia de la política monetaria, como los libros prescriben.

La misma se mantuvo por encima del 30% nominal anual hasta agosto de año 2016. Desde entonces y por más de 20 meses, osciló entre el 24,75% y el 29,75%. Las primeras subas bruscas tienen lugar en los últimos días del mes de abril de 2018 con la primera corrida cambiaria que sufrió el gobierno de Macri, ubicándose en un 40% y luego en un 45% hasta fines de agosto de ese año. Fue entonces cuando tuvo lugar la segunda estampida contra el dólar y la tasa se dispara al 60%, pasando a ser la más alta del mundo, según Bloomberg.

Con la llegada de Sandleris al frente del Central, a fines de septiembre de 2018, y hasta el final de la presidencia de Macri la tasa de política monetaria pasó a ser una variable de ajuste diaria.

Con la llegada de Sandleris al frente del Central, a fines de septiembre de 2018, y hasta el final de la presidencia de Macri la tasa de política monetaria pasó a ser una variable de ajuste diaria, alcanzando su máximo valor (85,99% n.a) en septiembre de 2019 tras la “crisis de las PASO”. Las metas de inflación pasaron a ser una utopía y dejaron de ser rectoras de la política monetaria. La tasa de referencia, así, se convirtió en una herramienta más para intentar contener las corridas cambiarias y, el día que Alberto Fernández ocupó el sillón de Rivadavia y Miguel Ángel Pesce la presidencia del Central, terminó ubicándose en un 63%.

Hoy la tasa de referencia está en un 75%. En términos reales es menor, pues la inflación esperada actual es considerablemente más elevada que la de aquellos años. Sin embargo, no deja de ser un nivel altísimo y dañino si se la compara con las tasas que rigen los mercados financieros foráneos.

Dato

- 75%

- Es la actual tasa de política monetaria de Argentina.

Podemos dividir en dos etapas la política monetaria de Pesce. Una primera etapa que tuvo como objetivo emitir moneda para financiar el enorme déficit fiscal que los gastos por la pandemia generaron y donde la tasa de política monetaria se ubicó en un 38% hasta inicios del año pasado.

A partir de entonces comienza la que definimos como segunda etapa, con incrementos de la tasa que se pronunciaron con las renuncias de Guzmán y Batakis y la llegada de Sergio Massa al frente del Ministerio de Economía. El recrudecimiento de la inflación y el acuerdo con el FMI determinaron, a diferencia de la primera etapa, la “no emisión” como nuevo objetivo de la política monetaria, y el mayor tipo de interés apunta a ello. La tasa de referencia hoy es la que pagan las Letras de Liquidez (LELIQ), que son instrumentos de deuda que emite el Banco Central y toman los bancos comerciales, y se ubica en un 75% n.a (o 107,35% efectivo anual).

Paralelamente, las licitaciones de deuda pública se hacen a tasas bastante mayores que las de referencia, o bien con instrumentos cuyos rendimientos están atados a la cotización oficial del dólar o a los índices de inflación. Se apunta a lograr altos niveles de adhesión en los sucesivos canjes de deuda en pesos para evitar el desarme de esa bola de nieve gigante y una mayor presión sobre los tipos de cambio no oficiales.

Menos para los privados

Al ofrecer el Banco Central y el Tesoro altos rendimientos y a reducidos plazos (menor riesgo), una parte cada vez mayor de la liquidez de los bancos comerciales va a parar a manos del Estado. La contracara es lógica: hay menos para el sector privado.

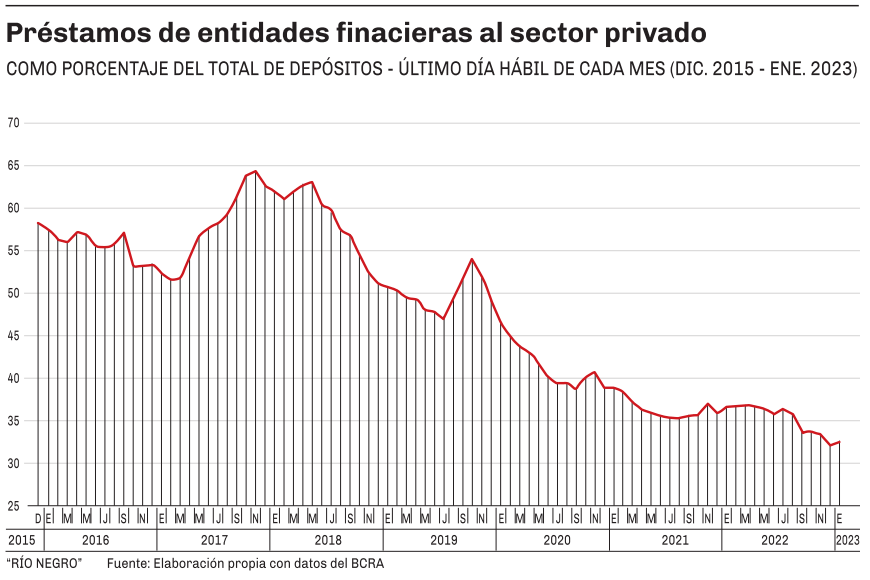

Una muestra de ello es que el 13 de enero pasado, el porcentaje de los depósitos en entidades financieras que es prestado al sector privado fue de 31,62%, el nivel más bajo desde julio de 2004, momento en que el sistema financiero argentino estaba apenas comenzando a recuperarse de la histórica crisis bancaria de comienzos de milenio y en que el riesgo se percibía muy alto.

Dato

- 31,62%

- Fue el porcentaje de depósitos en entidades financieras que estaba prestado al sector privado el pasado 13 de enero, el menor en casi 19 años.

La actual tendencia a la baja se inicia con las crisis cambiarias del 2018 y no se ha revertido al día de hoy, aunque tuvo una breve interrupción tras la crisis de las PASO de 2019 explicada más por una caída real de depósitos que por un aumento real de préstamos. Es que la caída del stock de préstamos de entidades financieras al sector privado desde 2018 se verifica también si se lo deflacta por el índice de precios al consumidor (IPC).

Cabe aclarar que los stocks de préstamos analizados son netos de amortizaciones por pago de cuotas o cancelaciones de créditos. Por tanto, una caída real implica que el importe de capital que las entidades colocan en el período cuestión es menor que el que cobran por amortizaciones de préstamos otorgados en períodos previos.

El ajuste no se da solo por cantidades, sino también por precios. Las altas tasas de colocación de LELIQs y de refinanciación de deuda pública se trasladan a las tasas activas que la banca minorista aplica a sus productos.

Para las empresas esto implica una complicación adicional, pues a las dificultades para obtener financiamiento externo por el elevado riesgo soberano, se suma un racionamiento y encarecimiento del crédito fronteras adentro, lo que se refleja en la reducción en términos reales del stock de préstamos comerciales. Así, ante la decisión de invertir, muchas compañías se ven ante la necesidad de usar recursos propios. Los niveles de inversión en Argentina podrían ser mayores y la economía crecer a mayores tasas. La dificultad de las empresas para financiarse redunda, así, en una menor generación de empleo de calidad en el país.

Las altas tasas de colocación de LELIQs y de refinanciación de deuda pública se trasladan a las tasas activas que la banca minorista aplica a sus productos.

El crédito es la herramienta con que las personas suavizamos nuestras pautas de consumo, mejorando nuestro bienestar. En Argentina el precio de hacerlo (tasa de interés) es alto y reina la incertidumbre, lo que desincentiva el endeudamiento. Y en caso de desear acceder a un préstamo, no siempre hay líneas de créditos disponibles, o en ocasiones los montos ofrecidos resultan insuficientes.

Como resultado, en el último año se ha observado una caída real en el stock de todas las líneas de préstamos de la “banca individuos”, de acuerdo con un informe de First Capital Group.

Los niveles de inversión en Argentina podrían ser mayores y la economía crecer a mayores tasas. La dificultad de las empresas para financiarse redunda, así, en una menor generación de empleo de calidad en el país.

En un contexto de inflación interanual estimada por encima del 95% para enero, al último día hábil de ese mes el stock de préstamos personales había aumentado solo un 60,9% respecto de igual fecha del año 2022, mientras las operaciones con tarjetas de crédito lo hicieron en un 80,6%.

La única línea que venía mostrando un crecimiento interanual en términos reales era la de préstamos prendarios. Sin embargo, el mes pasado esa tendencia se interrumpió y exhibió un incremento nominal en el stock del 89,7% respecto del último día hábil de enero de 2022.

Dato

- 30,4%

- Fue el aumento nominal interanual en el stock de préstamos hipotecarios al 31 de enero, menos de un tercio de la inflación anual estimada.

La baja disponibilidad de crédito para las familias no repercute solo en sus niveles de consumo, sino que en muchos casos les impide la inversión en algo tan elemental como el acceso a un inmueble propio. En ese sentido, la línea de préstamos hipotecarios viene siendo la más golpeada por el racionamiento del crédito, acusando su stock un aumento nominal interanual de apenas un 30,4% al 31 de enero de 2023.

Muchos de los problemas económicos que nos aquejan a los argentinos se caracterizan por su cronicidad. Pasan los años, pasan las autoridades económicas, pasan los gobiernos, y algunos flagelos siguen ahí, intactos o incluso agudizándose.

Registrate gratis

Disfrutá de nuestros contenidos y entretenimiento

Suscribite por $1500 ¿Ya estás suscripto? Ingresá ahora

Comentarios