Criptomonedas, un cambio que puede trastocar el sistema económico

Las monedas virtuales emergen cada vez con más fuerza, y empiezan a generar un cambio profundo en la forma de invertir, consumir, producir, y hacer política. ¿Pueden ayudar a resolver la inflación? El caso Messi y su llegada al PSG.

Poco a poco, como si empezaran a aparecer los primeros rayos de sol por la mañana, comienza a verse algo de luz en relación al mundo que viene en la pospandemia. Lentamente aparecen señales respecto a las nuevas reglas de juego que regirán las relaciones sociales, el mercado laboral, la educación, o la economía. La única certeza hasta el momento, es que ya nada volverá a ser igual.

Dos definiciones políticas pronunciadas esta semana en Argentina, sirven como botón de muestra para ilustrar el escenario que se avecina.

La primera pertenece a Daniel Funes de Rioja, Presidente de la Unión Industrial Argentina (UIA). El mandamás de los industriales sugirió que las empresas deberían considerar la posibilidad de “cesar la dispensa” a los empleados que se nieguen a vacunarse, poniendo en riesgo al resto del plantel. En otras palabras, la idea es que “aquel que no se vacuna, no cobra el sueldo”.

La polémica no tardó en aparecer. “La UIA no puede plantear una coacción de ese tipo en la relación laboral”, manifestó el vocero de la CGT, Jorge Sola. “No debería existir ninguna política sanitaria dictada desde las empresas”, se sumó el Jefe de Gabinete de la Nación, Santiago Cafiero.

Con todo, el conflicto que viene es inevitable. ¿Pueden los trabajadores ser cohercionados para vacunarse avasallando su derecho a decidir sobre su propio cuerpo e incluso su derecho a trabajar? Al mismo tiempo, y luego del enorme esfuerzo social para sostener las restricciones, el distanciamiento y el plan de vacunación ¿puede una minoría sencillamente oponerse al acuerdo colectivo y decidir individualmente poner en riesgo al conjunto?

La discusión está a la vuelta de la esquina, y será cada vez más cotidiana al momento de asistir a un espectáculo, salir a comer a un restaurante, o también al querer ingresar al lugar de trabajo.

“La gran ventaja que tienen las criptomonedas, es que en gran medida se anula el efecto inflacionario”

Alberto Fernández – Presidente de la Nación

La segunda definición, desata toda una serie de reflexiones de cara al futuro inmediato, y fue proferida por el Presidente del Banco Central de la República Argentina (BCRA), Miguel Pesce. El mandamás de la política monetaria afirmó que “el Bitcoin no es ningún activo financiero porque en él no subyace un activo ni puede generar ninguna rentabilidad”, indicó además que “ el Bitcoin fue creado como un mecanismo de transacciones sustituto del dinero donde el Estado no cumplía un rol” y agregó por último que “debemos evitar que este tipo de instrumentos se vincule con nuestro mercado de cambios porque eso sí podría ser muy perjudicial para el instrumento y también para las regulaciones del Banco Central”.

Negar la entidad y la validez de aquello que se desconoce, puede ser un instinto básico de supervivencia. Lo que es seguro es que la sola negación, no desactiva un cambio radical que ya está en marcha y comienza a cambiar radicalmente la forma en que entendemos la economía hasta el presente.

El temor de Pesce, es el mismo que abraza a todos los Presidentes de bancos centrales en el mundo, por una sencilla razón: desde un tiempo a esta parte, emerge un instrumento que cumple las mismas funciones que el dinero (medio de cambio, unidad de medida y depósito de valor), que no es emitido por el Estado, y sobre el cual el Estado tienen pocas formas de intervenir. Solo esa característica, hace de las criptomonedas un elemento disruptivo en el sistema capitalista.

Desconocer el rol que ya juegan las criptomonedas como activo financiero global, es casi como pretender tapar el sol con las manos. El universo de opciones de usos e inversiones cripto es heterogéneo, y la dinámica de su funcionamiento y operatoria tiene cierto grado de complejidad. Pero existe algo innegable y es su capacidad de reservar valor y generar rentabilidad financiera. Una rentabilidad fuerte, que dado lo nuevo del instrumento, es acorde al riesgo que aun hoy le asignan los inversores.

Dos ejemplos bastan para fundar el punto. El primero es la cotización del Bitcoin en los últimos dos años. El precio de cada Bitcoin al inicio de 2019 era de u$s 3.515. En mayo de este año (apenas 24 meses después), saltó hasta u$s 60.180, moderándose luego hasta los actuales u$s 46.260. Con todo, de punta a punta del periodo, la rentabilidad es del 1.216%, lo que equivale a decir que quien tenía Bitcoins en su poder a principios de 2019 y los mantuvo hasta hoy, multiplicó sus tenencias por 12. No existe activo financiero formal que ofrezca semejante premio.

El segundo es tal vez más reciente y se relaciona al suceso deportivo más importante de esta semana: la salida de Lionel Messi del Barcelona FC y su arribo al Paris Saint Germain (PSG).

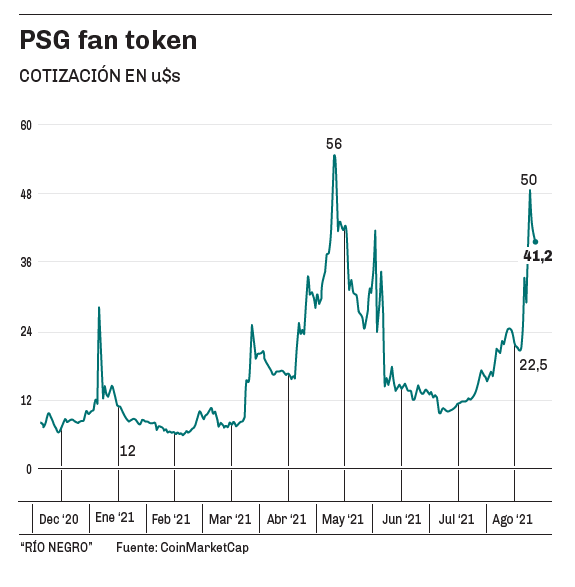

Las finanzas fueron un elemento desencadenante en el traspaso del mejor jugador del mundo, en tanto la necesidad de equilibrar el presupuesto fue el principal argumento del club catalán para dejar ir a su estrella. No obstante también fueron centrales en la llegada de Messi al PSG. Desde hace dos años la entidad parisina cuenta con su propia “fan token”, una criptomoneda propia que otorga a sus tenedores beneficios exclusivos, descuentos especiales al momento de adquirir entradas o accesos VIP a eventos con las estrellas del club. El infograma adjunto revela la cotización de la fan token del PSG, que registró su precio máximo (u$s 56) en mayo de este año cuando el club francés disputó la semi final de la Champios League con el Manchester City. Tras uno de los eventos deportivos más importante de su historia, el precio de la fan token del PSG regresó a niveles “terrenales” en torno a los u$s 11,8. Todo cambió la semana pasada con la noticia de que Messi podría vestir la camiseta del PSG. En ese momento la cotización era de u$s 22,5. En la mañana del día que Messi y su familia arribaron a Paris, el precio ya estaba apenas por debajo de u$s 40, pasado el mediodía ya era de u$s 49 y por la tarde tocó picos de u$s 60. Los expertos anticipan que la performance de Messi en PSG, y a medida que lleguen los goles y los logros, solo con la ganancia que generará la fan token, el club parisino habrá pagado el primer año de contrato de Messi (unos u$s 35 millones). Es más, los trascendidos dan cuenta de que el contrato de Messi incluye el pago al propio Messi en criptomonedas.

Difícil sería que Pesce logre convencer a los jeques árabes dueños del PSG respecto a que las criptomonedas no son un “activo financiero”.

Sin embargo, los temores e incertidumbres de parte del Estado hacia las monedas virtuales, son apenas la punta del iceberg.

El cambio en ciernes es verdaderamente profundo y se relaciona estrechamente con uno de los principales temas de debate en materia económica en Argentina: la capacidad del Estado para gastar por encima de sus recursos y financiar el faltante emitiendo dinero. Fue el propio Presidente Alberto Fernández el que se atrevió a contradecir a Pesce en una entrevista, reconociendo que desconoce el funcionamiento cripto, admitiendo que es necesario discutir y conocer las criptomonedas, y afirmando que “la gran ventaja que tienen, es que en gran medida se anula el efecto inflacionario”.

Con sus palabras, el mandatario parece adherir a la idea monetarista de que una menor emisión de dinero fiduciario, serviría a los fines de controlar la inflación. Empero, hace gala del desconocimiento acerca de la dinámica monetaria. No fueron pocos los representantes de la escuela monetarista que salieron a responder la sentencia presidencial, argumentando que en caso que las criptomonedas reemplazasen al dinero fiduciario en la preferencia de los agentes económicos, ello no solucionaría el problema de la inflación, sino por el contrario agravaría. En pocas palabras, la misma (y de por sí exacerbada) oferta de pesos, enfrentaría una demanda de pesos sensiblemente menor.

El razonamiento monetarista tiene cierto asidero de corto plazo. Omite sin embargo el hecho de que si en el largo plazo (tal vez no tan largo) la moneda fiduciaria dejase de ser demandada, la oferta de dinero fiduciario (pesos) dejaría progresivamente de tener relevancia. Si llegado el caso, el grueso de las transacciones se realizase en criptomonedas, los precios se nominasen en criptomonedas, y el ahorro de los agentes se hiciese en criptomonedas, la emisión de dinero fiduciario sería cada vez menos efectiva a los fines de política.

He aquí la característica tal vez más revolucionaria que lleva intrínseca la criptomoneda: son los propios agentes económicos los que controlan su cantidad y el ritmo de emisión, despojando al Estado de uno de los instrumentos más fuertes de intervención económica.

Si se mira con ojos de futuro, la disrupción es evidente. El Estado dejaría de tener en sus manos la capacidad de emitir para autofinanciarse. El sueño ortodoxo de quitarle al Poder Ejecutivo la fábrica de billetes se habría cumplido de facto, sin necesidad de promulgar ley alguna y producto del accionar de los propios agentes económicos libres.

¿Suena futurista? Tal vez. ¿Es posible? Que nadie lo dude ni por un instante.

Dato

- 1.216%

- La rentabilidad del Bitcoin en los últimos dos años, cuando pasó de los u$s 3.515 a los u$s 46.260.

Comentarios